- La salida del euro incrementaría el valor real de la deuda de los agentes

- La devaluación interna tiene un elevado coste para el empleo y la actividad

- La devaluación fiscal requiere reducir demasiado las cotizaciones sociales

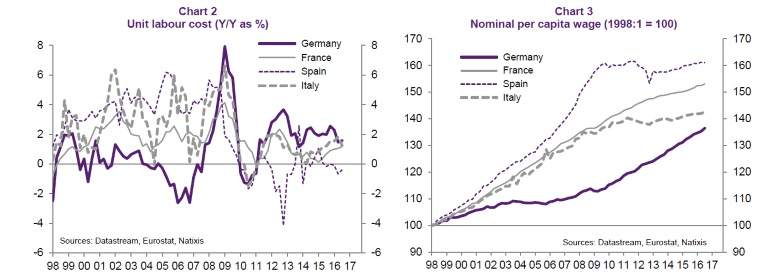

Desde que se creó el euro, se ha podido apreciar un problema constante de competitividad entre países. Alemania supo resolver los suyos entre 1990 y 2003. Pero a partir de ese momento comenzaron los desequilibrios en países como España, Portugal, Grecia o Irlanda. Y cuando algunos de estos países aún no han resuelto sus problemas, Francia e Italia han empezado a mostrar carencias competitivas. Una opción para estos países es salir del euro, pero su deuda denominada en la divisa única sería impagable, por lo que tendrían que entrar en default para sobrevivir.

Como destacan desde el banco de inversión francés Natixis, «el problema es la imposibilidad de corregir el obstáculo que suponen los costes y la competitividad dentro de los países de la eurozona».

Las tres opciones ‘imposibles’

Las especializaciones productivas dentro del área euro son muy dispares, con costes laborales diferentes y con productividades variopintas. De modo que las elecciones para corregir las diferencias de competitividad son «la devaluación interna, una devaluación fiscal o una salida del euro».

Sin embargo, los economistas de Natixis creen que «en realidad, ninguna de estas opciones es viable». La eurozona es una trampa de la que es imposible escapar.

«Una devaluación interna es la reducción de los costes laborales, moderando los salarios y reduciendo los beneficios distribuidos». Esta opción se puso en práctica en algunos países como España a partir de 2011-12, pero su coste fue muy elevado «en términos de empleo y actividad económica, por lo que ahora está opción es directamente rechazada: Francia o Italia no aceptarán una reducción de los salarios».

Por otro lado, la devaluación fiscal es la reducción de las cotizaciones sociales a cambio de subir el IVA. De este modo se logra que los bienes y servicios producidos en el país tengan unos costes relativos inferiores (la reducción de las cotizaciones sociales reducen los costes laborales) mientras que la subida del IVA afecta a todos los bienes que se venden dentro del país, pero no a los que se exportan, puesto que el IVA se devuelve a las empresas que venden al exterior.

Esta opción tampoco cuenta con la aprobación de la opinión pública, puesto que el IVA es uno de los impuestos más impopulares por su regresividad (grava más a las rentas más bajas). Además, para que tuviera un efecto notable hoy, «Francia tendría que reducir en 10 puntos porcentuales las contribuciones a la Seguridad Social e Italia tendría que hacerlo en 13 puntos porcentuales», según destaca el informe de Natixis.

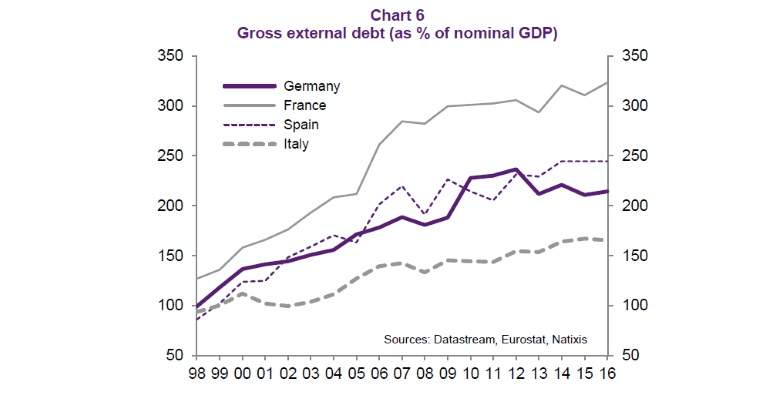

Por último aparece la opción que consiste en abandonar el euro. «Esta vía es imposible por los elevados niveles de deuda externa denominada en euros de esos países. La devaluación incrementaría el valor real de esos pasivos en términos de la nueva moneda nacional (que surgiera tras abandonar el euro), y convertiría la deuda en insostenible», sentencia el banco francés.

De modo que la única alternativa sería un impago total de todos los agentes. Es decir, que empresas, familias y administraciones públicas con deuda denominada en euros entrase en default.

Fuente: eleconomista.es